관련정보

X

검색결과 보기

제27조(특정외국법인의 유보소득 배당간주)

① 다음 각 호의 요건을 모두 충족하는 외국법인(이하 "특정외국법인"이라 한다)에 대하여 내국인이 출자한 경우에는 특정외국법인의 각 사업연도 말 현재 배당 가능한 유보소득(留保所得) 중 내국인에게 귀속될 금액은 내국인이 배당받은 것으로 본다. [개정 2021.12.21] [[시행일 2022.1.1]]

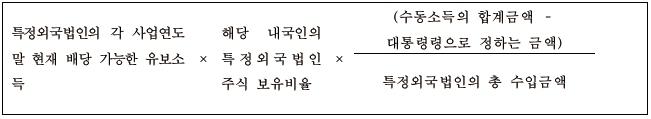

1. 본점, 주사무소 또는 실질적 관리장소를 둔 국가 또는 지역에서의 실제부담세액이 다음 계산식에 따라 산출한 금액 이하일 것

2. 해당 법인에 출자한 내국인과 특수관계(제2조제1항제3호가목의 관계에 해당하는지를 판단할 때에는 내국인의 친족 등 대통령령으로 정하는 자가 직접 또는 간접으로 보유하는 주식을 포함한다)에 있을 것

② 제1항을 적용받는 내국인의 범위는 특정외국법인의 각 사업연도 말 현재 발행주식의 총수 또는 출자총액의 10퍼센트 이상을 직접 또는 간접으로 보유한 자로 한다. 이 경우 발행주식의 총수 또는 출자총액의 10퍼센트를 판단하는 경우에는 「국세기본법」 제2조제20호가목 및 나목에 따른 내국인의 특수관계인이 직접 보유하는 발행주식 또는 출자지분을 포함한다.

③ 내국인이 외국신탁(외국의 법령에 따라 설정된 신탁으로서 「법인세법」 제5조제2항 각 호의 어느 하나에 해당하는 신탁과 유사한 것을 말한다)의 수익권을 직접 또는 간접으로 보유하고 있는 경우에는 신탁재산별로 각각을 하나의 외국법인으로 보아 제1항 및 제2항을 적용한다. [개정 2021.12.21] [[시행일 2022.1.1]]

④ 제1항제1호에 따른 특정외국법인의 실제부담세액 및 실제발생소득의 범위 등은 대통령령으로 정한다. [개정 2021.12.21] [[시행일 2022.1.1]]

① 다음 각 호의 요건을 모두 충족하는 외국법인(이하 "특정외국법인"이라 한다)에 대하여 내국인이 출자한 경우에는 특정외국법인의 각 사업연도 말 현재 배당 가능한 유보소득(留保所得) 중 내국인에게 귀속될 금액은 내국인이 배당받은 것으로 본다. [개정 2021.12.21] [[시행일 2022.1.1]]

1. 본점, 주사무소 또는 실질적 관리장소를 둔 국가 또는 지역에서의 실제부담세액이 다음 계산식에 따라 산출한 금액 이하일 것

2. 해당 법인에 출자한 내국인과 특수관계(제2조제1항제3호가목의 관계에 해당하는지를 판단할 때에는 내국인의 친족 등 대통령령으로 정하는 자가 직접 또는 간접으로 보유하는 주식을 포함한다)에 있을 것

② 제1항을 적용받는 내국인의 범위는 특정외국법인의 각 사업연도 말 현재 발행주식의 총수 또는 출자총액의 10퍼센트 이상을 직접 또는 간접으로 보유한 자로 한다. 이 경우 발행주식의 총수 또는 출자총액의 10퍼센트를 판단하는 경우에는 「국세기본법」 제2조제20호가목 및 나목에 따른 내국인의 특수관계인이 직접 보유하는 발행주식 또는 출자지분을 포함한다.

③ 내국인이 외국신탁(외국의 법령에 따라 설정된 신탁으로서 「법인세법」 제5조제2항 각 호의 어느 하나에 해당하는 신탁과 유사한 것을 말한다)의 수익권을 직접 또는 간접으로 보유하고 있는 경우에는 신탁재산별로 각각을 하나의 외국법인으로 보아 제1항 및 제2항을 적용한다. [개정 2021.12.21] [[시행일 2022.1.1]]

④ 제1항제1호에 따른 특정외국법인의 실제부담세액 및 실제발생소득의 범위 등은 대통령령으로 정한다. [개정 2021.12.21] [[시행일 2022.1.1]]

제28조(특정외국법인의 유보소득 배당간주 적용의 배제)

특정외국법인이 다음 각 호의 어느 하나에 해당하는 경우에는 제27조를 적용하지 아니한다. [개정 2021.12.21] [[시행일 2022.1.1]]

1. 특정외국법인의 각 사업연도 말 현재 실제발생소득이 대통령령으로 정하는 금액 이하인 경우

2. 특정외국법인이 소재한 국가 또는 지역에 사업을 위하여 필요한 사무소, 점포, 공장 등의 고정된 시설을 가지고 있고, 그 법인이 스스로 사업을 관리하거나 지배 또는 운영을 하며, 그 국가 또는 지역에서 주로 사업을 하는 경우

3. 특정외국법인이 대통령령으로 정하는 요건에 따라 주식의 보유를 주된 사업으로 하면서 그 특정외국법인(이하 이 호에서 "해외지주회사"라 한다)이 각 사업연도 말 현재 다음 각 목의 요건을 모두 갖추어 자회사(대통령령으로 정하는 요건을 모두 갖춘 외국법인을 말한다. 이하 이 호에서 같다)의 주식을 보유하고 있는 경우

가. 해외지주회사가 모든 자회사의 주식을 그 자회사의 배당기준일 현재 6개월 이상 계속하여 보유하고 있을 것

나. 해외지주회사가 가목의 요건을 갖추어 주식을 보유하고 있는 자회사로부터 받은 이자소득, 배당소득 등을 고려하여 다음 계산식에 따라 계산한 소득금액비율이 대통령령으로 정하는 비율 이상일 것

특정외국법인이 다음 각 호의 어느 하나에 해당하는 경우에는 제27조를 적용하지 아니한다. [개정 2021.12.21] [[시행일 2022.1.1]]

1. 특정외국법인의 각 사업연도 말 현재 실제발생소득이 대통령령으로 정하는 금액 이하인 경우

2. 특정외국법인이 소재한 국가 또는 지역에 사업을 위하여 필요한 사무소, 점포, 공장 등의 고정된 시설을 가지고 있고, 그 법인이 스스로 사업을 관리하거나 지배 또는 운영을 하며, 그 국가 또는 지역에서 주로 사업을 하는 경우

3. 특정외국법인이 대통령령으로 정하는 요건에 따라 주식의 보유를 주된 사업으로 하면서 그 특정외국법인(이하 이 호에서 "해외지주회사"라 한다)이 각 사업연도 말 현재 다음 각 목의 요건을 모두 갖추어 자회사(대통령령으로 정하는 요건을 모두 갖춘 외국법인을 말한다. 이하 이 호에서 같다)의 주식을 보유하고 있는 경우

가. 해외지주회사가 모든 자회사의 주식을 그 자회사의 배당기준일 현재 6개월 이상 계속하여 보유하고 있을 것

나. 해외지주회사가 가목의 요건을 갖추어 주식을 보유하고 있는 자회사로부터 받은 이자소득, 배당소득 등을 고려하여 다음 계산식에 따라 계산한 소득금액비율이 대통령령으로 정하는 비율 이상일 것

제29조(특정외국법인의 유보소득 배당간주의 예외적 적용)

① 제28조제2호에 따라 제27조를 적용받지 아니하는 특정외국법인의 경우에도 다음 각 호의 어느 하나에 해당하는 경우에는 제27조를 적용한다. 다만, 제1호가목에 해당하는 도매업을 하는 특정외국법인이 같은 국가등에 있는 특수관계가 없는 자에게 판매하는 경우로서 대통령령으로 정하는 요건을 갖춘 경우에는 제27조를 적용하지 아니한다.

1. 「통계법」 제22조에 따라 통계청장이 작성·고시하는 「한국표준산업분류」에 따른 다음 각 목의 업종을 하는 특정외국법인으로서 대통령령으로 정하는 요건에 해당하는 법인

가. 도매업

나. 금융 및 보험업

다. 부동산업

라. 전문, 과학 및 기술 서비스업(건축 기술, 엔지니어링 및 관련 기술 서비스업은 제외한다)

마. 사업시설관리, 사업지원 및 임대서비스업

2. 다음 각 목의 행위를 주된 사업으로 하는 법인. 이 경우 주된 사업의 판단기준은 대통령령으로 정한다.

가. 주식 또는 채권의 보유

나. 지식재산권의 제공

다. 선박·항공기·장비의 임대

라. 투자신탁 또는 기금에 대한 투자

② 제28조제2호 및 이 조 제1항 각 호 외의 부분 단서에 따라 제27조를 적용받지 아니하는 특정외국법인의 경우에도 다음 각 호의 소득(이하 이 절에서 "수동소득"이라 한다)이 대통령령으로 정하는 기준을 갖춘 경우에는 해당 소득에 대하여 제27조를 적용한다.

1. 제1항제2호 각 목의 행위에서 발생하는 소득

2. 제1항제2호 각 목의 행위에서 발생하는 소득과 관련된 자산(같은 호 다목의 행위에서 발생하는 소득과 관련된 자산이 특정외국법인의 사업에 직접 사용되는 경우는 제외한다)의 매각손익

① 제28조제2호에 따라 제27조를 적용받지 아니하는 특정외국법인의 경우에도 다음 각 호의 어느 하나에 해당하는 경우에는 제27조를 적용한다. 다만, 제1호가목에 해당하는 도매업을 하는 특정외국법인이 같은 국가등에 있는 특수관계가 없는 자에게 판매하는 경우로서 대통령령으로 정하는 요건을 갖춘 경우에는 제27조를 적용하지 아니한다.

1. 「통계법」 제22조에 따라 통계청장이 작성·고시하는 「한국표준산업분류」에 따른 다음 각 목의 업종을 하는 특정외국법인으로서 대통령령으로 정하는 요건에 해당하는 법인

가. 도매업

나. 금융 및 보험업

다. 부동산업

라. 전문, 과학 및 기술 서비스업(건축 기술, 엔지니어링 및 관련 기술 서비스업은 제외한다)

마. 사업시설관리, 사업지원 및 임대서비스업

2. 다음 각 목의 행위를 주된 사업으로 하는 법인. 이 경우 주된 사업의 판단기준은 대통령령으로 정한다.

가. 주식 또는 채권의 보유

나. 지식재산권의 제공

다. 선박·항공기·장비의 임대

라. 투자신탁 또는 기금에 대한 투자

② 제28조제2호 및 이 조 제1항 각 호 외의 부분 단서에 따라 제27조를 적용받지 아니하는 특정외국법인의 경우에도 다음 각 호의 소득(이하 이 절에서 "수동소득"이라 한다)이 대통령령으로 정하는 기준을 갖춘 경우에는 해당 소득에 대하여 제27조를 적용한다.

1. 제1항제2호 각 목의 행위에서 발생하는 소득

2. 제1항제2호 각 목의 행위에서 발생하는 소득과 관련된 자산(같은 호 다목의 행위에서 발생하는 소득과 관련된 자산이 특정외국법인의 사업에 직접 사용되는 경우는 제외한다)의 매각손익

제30조(배당 가능한 유보소득 및 배당간주금액의 산출)

① 제27조제1항에 따라 내국인이 배당받은 것으로 보는 금액(이하 이 절에서 "배당간주금액"이라 한다)은 다음 계산식에 따른 금액으로 한다.

② 제1항에도 불구하고 제29조제2항을 적용하는 경우의 배당간주금액은 다음 계산식에 따른 금액으로 한다.

③ 제1항 및 제2항에 따른 배당 가능한 유보소득 및 주식 보유비율의 계산방법 등 배당간주금액을 산출하는 데 필요한 사항은 대통령령으로 정한다.

① 제27조제1항에 따라 내국인이 배당받은 것으로 보는 금액(이하 이 절에서 "배당간주금액"이라 한다)은 다음 계산식에 따른 금액으로 한다.

② 제1항에도 불구하고 제29조제2항을 적용하는 경우의 배당간주금액은 다음 계산식에 따른 금액으로 한다.

③ 제1항 및 제2항에 따른 배당 가능한 유보소득 및 주식 보유비율의 계산방법 등 배당간주금액을 산출하는 데 필요한 사항은 대통령령으로 정한다.

제31조(배당간주금액의 익금 귀속 시기)

배당간주금액은 특정외국법인의 해당 사업연도 종료일의 다음 날부터 60일이 되는 날이 속하는 내국인의 과세연도의 익금 또는 배당소득(이하 이 절에서 "익금등"이라 한다)에 산입한다.

배당간주금액은 특정외국법인의 해당 사업연도 종료일의 다음 날부터 60일이 되는 날이 속하는 내국인의 과세연도의 익금 또는 배당소득(이하 이 절에서 "익금등"이라 한다)에 산입한다.

제32조(실제 배당금액 등의 익금불산입)

① 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 해당 특정외국법인이 그 유보소득을 실제로 배당(「법인세법」 제16조에 따라 배당금 또는 분배금으로 보는 금액을 포함한다)한 경우에는 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제17조제1항에 따른 배당소득에 해당하지 아니하는 것으로 본다.

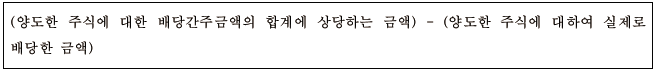

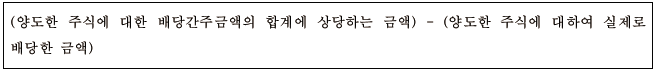

② 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 그 내국인이 해당 특정외국법인의 주식을 양도한 경우에는 양도차익을 한도로 다음 계산식에 따른 금액[그 금액이 영(零) 이하인 경우에는 영으로 본다]을 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제94조제1항제3호다목에 따른 양도소득에 해당하지 아니하는 것으로 본다.

③ 제1항과 제2항에 따른 금액의 계산에 필요한 장부 및 증거서류는 「국세기본법」 제85조의3제2항에도 불구하고 배당일 또는 양도일이 속하는 과세연도의 법정신고기한까지는 보존하여야 한다.

① 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 해당 특정외국법인이 그 유보소득을 실제로 배당(「법인세법」 제16조에 따라 배당금 또는 분배금으로 보는 금액을 포함한다)한 경우에는 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제17조제1항에 따른 배당소득에 해당하지 아니하는 것으로 본다.

② 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 그 내국인이 해당 특정외국법인의 주식을 양도한 경우에는 양도차익을 한도로 다음 계산식에 따른 금액[그 금액이 영(零) 이하인 경우에는 영으로 본다]을 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제94조제1항제3호다목에 따른 양도소득에 해당하지 아니하는 것으로 본다.

③ 제1항과 제2항에 따른 금액의 계산에 필요한 장부 및 증거서류는 「국세기본법」 제85조의3제2항에도 불구하고 배당일 또는 양도일이 속하는 과세연도의 법정신고기한까지는 보존하여야 한다.

제32조(실제 배당금액 등의 익금불산입)

① 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 해당 특정외국법인이 그 유보소득을 실제로 배당(「법인세법」 제16조에 따라 배당금 또는 분배금으로 보는 금액을 포함한다)한 경우에는 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제17조제1항에 따른 배당소득에 해당하지 아니하는 것으로 본다.

② 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 그 내국인이 해당 특정외국법인의 주식을 양도한 경우에는 양도차익을 한도로 다음 계산식에 따른 금액[그 금액이 영(零) 이하인 경우에는 영으로 본다]을 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제87조의6제1항제1호에 따른 금융투자소득에 해당하지 아니하는 것으로 본다. [개정 2021.12.21] [[시행일 2025.1.1]]

③ 제1항과 제2항에 따른 금액의 계산에 필요한 장부 및 증거서류는 「국세기본법」 제85조의3제2항에도 불구하고 배당일 또는 양도일이 속하는 과세연도의 법정신고기한까지는 보존하여야 한다.

① 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 해당 특정외국법인이 그 유보소득을 실제로 배당(「법인세법」 제16조에 따라 배당금 또는 분배금으로 보는 금액을 포함한다)한 경우에는 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제17조제1항에 따른 배당소득에 해당하지 아니하는 것으로 본다.

② 제31조에 따라 배당간주금액이 내국인의 익금등으로 산입된 후 그 내국인이 해당 특정외국법인의 주식을 양도한 경우에는 양도차익을 한도로 다음 계산식에 따른 금액[그 금액이 영(零) 이하인 경우에는 영으로 본다]을 「법인세법」 제18조제2호에 따라 익금에 산입하지 아니하는 소득으로 보거나 「소득세법」 제87조의6제1항제1호에 따른 금융투자소득에 해당하지 아니하는 것으로 본다. [개정 2021.12.21] [[시행일 2025.1.1]]

③ 제1항과 제2항에 따른 금액의 계산에 필요한 장부 및 증거서류는 「국세기본법」 제85조의3제2항에도 불구하고 배당일 또는 양도일이 속하는 과세연도의 법정신고기한까지는 보존하여야 한다.

제33조(외국납부세액의 공제 및 경정청구)

① 특정외국법인이 내국인에게 실제로 배당할 때에 외국에 납부한 세액이 있는 경우 제31조에 따라 익금등에 산입한 과세연도의 배당간주금액은 국외원천소득으로 보고, 실제 배당 시 외국에 납부한 세액은 제31조에 따라 익금등에 산입한 과세연도에 외국에 납부한 세액으로 보아 「소득세법」 제57조제1항·제2항 또는 「법인세법」 제57조제1항·제2항을 적용한다.

② 제1항을 적용받으려는 자는 실제로 배당을 받은 과세연도의 소득세 또는 법인세 신고기한부터 1년 이내에 대통령령으로 정하는 바에 따라 납세지 관할 세무서장에게 경정을 청구하여야 한다.

③ 제31조에 따라 익금등에 산입한 배당간주금액은 「법인세법」 제57조제4항을 적용할 때 이를 익금등에 산입한 과세연도의 수입배당금액으로 본다.

① 특정외국법인이 내국인에게 실제로 배당할 때에 외국에 납부한 세액이 있는 경우 제31조에 따라 익금등에 산입한 과세연도의 배당간주금액은 국외원천소득으로 보고, 실제 배당 시 외국에 납부한 세액은 제31조에 따라 익금등에 산입한 과세연도에 외국에 납부한 세액으로 보아 「소득세법」 제57조제1항·제2항 또는 「법인세법」 제57조제1항·제2항을 적용한다.

② 제1항을 적용받으려는 자는 실제로 배당을 받은 과세연도의 소득세 또는 법인세 신고기한부터 1년 이내에 대통령령으로 정하는 바에 따라 납세지 관할 세무서장에게 경정을 청구하여야 한다.

③ 제31조에 따라 익금등에 산입한 배당간주금액은 「법인세법」 제57조제4항을 적용할 때 이를 익금등에 산입한 과세연도의 수입배당금액으로 본다.